界面新闻记者 |

界面新闻编辑 | 周鹏峰,王姝

员工持股计划本是一种长期激励员工的手段,为何最终成为引发银行“舆情”的导火索?

近日,甘肃银行2014年推行的员工持股计划一度成为市场关注的热点。

据接近甘肃银行人士对界面新闻记者称,甘肃银行员工持股计划“初衷”是作为一项福利予以推进。不过“事与愿违”,随着近年银行业绩下行,以及员工所持股份存在交易难点等因素,这一“福利”最终演变为不少持股员工的一大“槽点”。近日界面新闻记者采访多位当事人,试图还原事件始末。

员工持股计划“初衷”

甘肃银行员工持股计划参与度有多大?自愿还是非自愿?

一位当时入股但现在已离职的甘肃银行前员工对界面新闻表示,多数员工入股金额在几万元到十几万元之间,当时他并没有被强制入股的经历。“2014年甘肃银行势头不错,福利待遇也很好,收入要高于当地国有银行,每个季度都有奖金,大家都认为购买股份后能拿到每年分红,所以员工持股积极性是比较高的。”

甘肃银行招股书显示,2014年,该行向2692名内部员工共发行2.7亿股新股,发行价格为1.45元人民币,共募集人民币3.92亿元人民币,也即平均向每名参与员工发行约10万股新股,人均参股资金约14.5万元人民币。

前述持股人表示:“也可能有强制的情况,也有一些员工贷款筹集股金,支行行长相对多一些,但应该是个别现象。”

事实上,早在2010年,财政部等五部门印发《关于规范金融企业内部职工持股的通知》(以下简称97号文),明确员工持股计划的资金来源须为员工的合法薪酬或法律法规允许的其他方式。内部职工持股的认购资金应由职工个人负担、由金融企业提供贷款的,应自本通知印发之日起1年内收回本金,并按照人民银行公布的同期贷款基准利率收取利息。

另外,上市公司实施员工持股计划应当遵循公司自主决定,员工自愿参加,上市公司不得以摊派、强行分配等方式强制员工参加本公司的员工持股计划。

有接近甘肃银行知情人士对界面新闻表示,员工持股计划最初是本着为员工谋福利的想法去做的,最终能获得相关部门的批准很不容易,其中一个难点就在于持股人数超过了200人。

上述人士表示,按照当时《公司法》和《证券法》规定,一般公司成立时股东不得超过200人,公司成立后,可以通过增发股票增加股东人数并超过200人,但需要证监会非上市公众公司监管部审批。

界面新闻记者查到,2010年出台的97号文提到,内部职工通过信托计划或其他信托方式、控股企业法人等方式间接入股的应更正为职工本人,其他按照内部职工身份入股的自然人,如符合相关规定且不存在代持股权情形的,可不更正为职工本人,对有关法律法规规定自然人不能成为相关金融企业股东的,可在明晰产权的基础上,允许内部职工间接持股,但不能采取控股企业法人的方式。

2013年末,证监会发布《非上市公众公司监管指引第4号》中规定,股份公司股权结构中存在工会代持、职工持股会代持、委托持股或信托持股等股份代持关系,或者存在通过“持股平台”间接持股的安排以致实际股东超过200人的,在依据本指引申请行政许可时,应当已经将代持股份还原至实际股东、将间接持股转为直接持股,并依法履行了相应的法律程序。同时特别规定,以私募股权基金、资产管理计划以及其他金融计划进行持股的,如果该金融计划是依据相关法律法规设立并规范运作,且已经接受证券监督管理机构监管的,可不进行股份还原或转为直接持股。

“97号文是部门规定,不能超越《公司法》和《证券法》等上位法,但它却直接约束金融机构,当时为了保证不违反几个法律规定,和律师及监管机构沟通很长时间,最终才确保员工持股计划实施。当时代持股份几乎是员工持股计划的唯一解决方案。后续根据监管要求,这些股份已经全部登记在个人名下,中登公司可以查到。”上述接近甘肃银行知情人士表示。

股权交易之困

前述持股人表示,银行曾经组织过持股人录像公证,也留有转账凭证,登记应该没有太大问题,但现在手里也没有股金证。

另一持股人则对界面新闻表示,后来给在职员工办理了股金证,造成的结果是部分持股人有股金证,部分已离职员工则没有。

“按照当时的协议,我们这些股份不能交易,也不能抵押,即便我现在已经离职,这部分股份也已经无法变现。”持股人对界面新闻表示。

多位持股人向界面新闻表达了不满,除了无法变现,这部分股权多年没有分红,由于甘肃银行港股股价持续下跌,导致其持有的股份价值大幅缩水。“以港股股价计算,跌幅超过80%。”

2014年,员工以1.45元人民币购买的内部股份,2018年,甘肃银行在港交所上市时,首发价格为2.69港元,上市后股价一度冲高至3.15港元,随后就一路下挫,截至2月24日收盘,甘肃银行收于每股0.241港元,当日跌1.63%。

前述银行人士表示,员工持股计划发行的是内资股,且没有开通港股通,与香港上市的甘肃银行股份并不是一回事,内资股股价计算不能完全等同于港股股价。如果按照每股净资产去算,账面每股净资产仍然有2元以上。不过该人士与前述离职员工表述不同的是,因为没有上市,员工退出渠道确实很少,只能走线下交易,也即意味着交易渠道很少,但也并未完全杜绝。

97号文规定,未上市、已过上市锁定期但尚在承诺锁定期内的内部职工股,不得向其他法人和自然人转让,应由金融企业回购或在内部职工、股东之间转让,价格由双方协商决定。

也就是说,现有股东交易对象极其有限。有券商交易人士对界面新闻表示,H股价格由港股市场供需决定,受国际资本、流动性、汇率等因素影响;内资股转让价格则更多依赖协议定价或资产评估,例如参考每股净资产(PB)、盈利能力(PE)等指标,而非直接挂钩港股价格。

“港股有大量国际投资者,这些机构对区域性银行的业务模式、资产质量缺乏深入了解,叠加汇率风险和流动性不足等原因,估值普遍偏低。而内资银行股的估值核心是资产质量,另外还要考虑锁定期、优先受让权等条件,转让时通常需在评估值基础上给予一定折价。”上述交易人士表示。

多位股权人对界面新闻表示,希望甘肃银行能够与股东沟通员工持股的退出计划。界面新闻记者针对员工持股计划多次致电甘肃银行相关部门,截至发稿未获得回复。

股价下跌背后

员工持股难退出,甘肃银行大股东在港股上市后频繁变动以及股价的大幅下挫,也可以说是该行近年发展“曲折”的缩影。

2020年4月1日,短短一个小时时间内,仅8042万港元成交量,甘肃银行股价大跌43%,股价、总市值蒸发接近一半。

股价暴跌之后,甘肃银行回应称,该行若干股东为其本身的融资目的,将持有的甘肃银行的H股质押予多家金融机构,为履行相关融资安排下的义务,该等股东已质押的本行H股被强制出售,继而导致本行H股股价及交投量于4月1日有较大幅度波动。

甘肃银行港股的异常表现当时亦引发了监管关注。时任人民银行金融稳定局副局长黄晓龙表示,甘肃银行主要是因为原有股东持有H股质押金融机构,强行平仓造成了股价下跌。“实际上甘肃银行是一个个案。我们也了解到,甘肃银行的股价下跌和经营没有关系。”黄晓龙说道。

不过,甘肃银行始终没有披露是哪家股东引发了股价大跌。当时,甘肃银行股权结构复杂,不仅有信托代持,股东间亦存在关联关系,且彼此间还有资金上的联系。

例如,根据2019年半年报,该行H股持股数量1亿股以上的股东,共有17家之多,但这些持股的股东,多家是受控法团权益,扣除合并计算因素后,实际持股较多的只有9家。

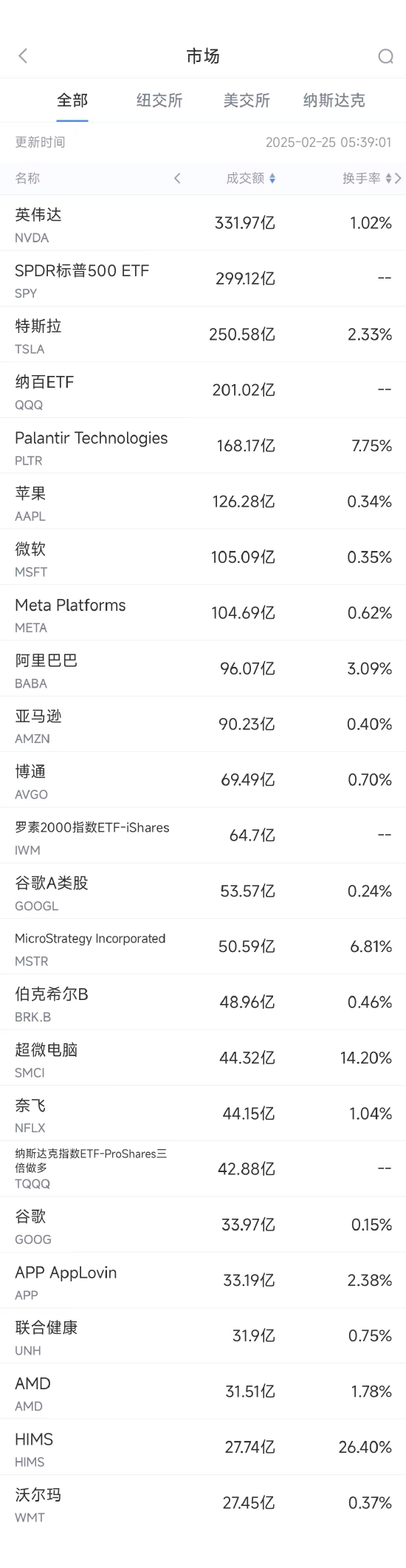

Wind数据显示,2019年末时,甘肃银行共有12位持股1%以上股东,其中股份性质为H股的包括,华讯国际集团有限公司(4.2%)、中国对外经济贸易信托有限公司(3.58%)、Harvest Ahead International Holdings Limited(3.56%)、石榴置业集团股份有限公司(2.8%)、China Create Capital Limited(1.89%)、H.K. RUIJIA TRADING COMPANY LIMITED(1.47%)和华融融德(香港)投资管理有限公司(1.44%)。

到2020年末时,甘肃金融控股集团新晋成为当时最大H股股东,持股比例8.29%,机构投资者THE PACIFIC SECURITIES CO., LTD进入前十大股东,持股3.04%,而从上市开始一直在大股东中的华讯国际集团有限公司从名单中消失。

知情人士称,2020年华讯国际质押的部分甘肃银行股权因贷款逾期被金融机构强制平仓,成为股价下跌的导火索,并引发其他股东质押的股票被强平。

事实上,甘肃银行股价下跌早有端倪。2019年该行业绩出现转折点。该行2019年实现营业收入72.33亿元,较2018年的88.72亿元减少18.5%;归属于股东净利润为5.09亿元,同比减少85.2%。

甘肃银行称,营业收入下降主要原因为业务结构调整、市场竞争加剧及资金成本上升,净利润下降则是资产质量下降,计提信用减值损失增加所致。数据显示,2019年,该行资产减值损失达43.12亿元,同比增加119.7%,成为侵蚀利润的最大原因。

对于商业银行而言,客户贷款计提为损失准备和投资类资产减值都会造成资产减值,也就是说,2019年甘肃银行在大量贷款计提损失准备的情况下,投资类资产也产生亏损。

此后,甘肃银行业绩“一蹶不振”,2018年该行营收还有68.78亿元,此后再没有超过50亿元,净利润也从34.35亿元滑落至不足10亿元。

截至2024年上半年,甘肃银行总资产达4221.73亿元,较2023年末增长8.6%;客户贷款及垫款总额2403.45亿元,同比增长7.8%。资产规模突破4000亿元,但增速放缓,且与同省兰州银行相比差距拉大。

2024年上半年,甘肃银行营业收入31.57亿元,同比减少9.5%;净利润3.95亿元,同比下降3.3%。主要受净息差收窄、主动降息让利及不良资产处置拖累。公司银行和零售银行业务收入分别下降3.1%和27.9%。

数据显示,甘肃银行贷款集中度超标,截至2024年6月末,最大十家客户贷款占资本净额比例高达86.44%,单一客户占比25.62%,远超监管10%上限。全部关联方授信余额占资本净额51.61%,主要关联方包括甘肃省属国企。

在资产质量方面,甘肃银行不良贷款率为1.94%,虽较2023年末下降0.06个百分点,但仍高于城商行平均水平。拨备覆盖率134.71%,接近120%的监管下限,且超额贷款损失准备罕见归零,削弱风险缓冲能力。

冀ICP备15028771号-1

冀ICP备15028771号-1